老後の資金、とっても不安です。

少額でもいいから、貯金をしていこうと思っているあなた! ちょっと待ってください。

2022年現在、銀行にお金を預けても、ほとんど増えません。むしろ、日本円の価値は下がり続けて、預けたお金は事実上減っているのも同然です。

そこで、注目されているのが、このふたつ!!

・つみたてNISA(少額投資非課税制度)

・iDeCo(個人型確定拠出年金)

つみたてNISAはコチラ↓でくわしく解説しています

知っていますか? 確定拠出年金のこと。

わたしも知らなかったことがたくさんあります。どんなことがお得なのか、そしてiDeCoを始めるには、どうしたらよいのかを解説していきます。

確定拠出年金のしくみ

確定拠出年金とはなんぞや? 漢字ばっかりでよくわかりません!!めちゃくちゃ簡単に言うと、

投資などを利用しお金を自分で工夫して増やしていく「年金」のひとつです。

具体的には次のような特徴があります。

・老後に備えた、60歳までつみたてる年金ですよー

・株に投資する、債券に投資する、貯金するなど自分で工夫してお金を運用していきますよー

・所得税の控除など、色々な税金対策がありますよー

確定拠出年金は「企業型」と「個人型」がある

この確定拠出年金は、「企業型」と、「個人型」があります。

・企業型

企業型DCと呼ばれます。勤めている会社がお金を出してくれます。そのお金をどう運用するのかを、自分で決めます。

・個人型

iDeCo(イデコ)と呼ばれます。自分でお金を出して、運用していきます。

いままでは、企業型DCをしている人は、iDeCoを使うことができませんでしたが、2022年10月からこれが緩和されて、企業型DCに加入している人でも、条件を満たせばiDeCoに加入することができるようになりました。

確定拠出年金のメリットとデメリット

先にも書いた通り、iDeCoに加入できる条件が緩和されました。つまり、これは国がすすめる施策のひとつであるということ。当然、そこにはメリットが存在します。

メリットは「節税」になること

税金において次のようなメリットがあります。

・運用で得られた利益は「非課税」になる

・毎年、積み立てた金額は所得から引くことができる。その分、所得税や住民税を減らすことができる。

・年金(少しずつ)として受け取るときは「公的年金等控除」が、一時金(一度にドバっと)として受け取るときは「退職所得控除」がそれぞれ適用されます。

積み立てている最中も、お金を受け取るときも、納める「税金」を減らすことができるのです。

デメリットは60歳になるまでおろせない

あくまでも、年金制度です。原則として「60歳」になるまでお金をおろすことができません。

そのために、もしもの時にいつでも使うことができる貯金と並行して、老後のためにiDeCoを活用していくのがよいと思われます。

老後の資金作りに銀行口座で貯金をしているのなら、その貯金をiDeCoに回すのもアリです。

お金も貯まって、節税対策にもなって一石二鳥だと私は思います。

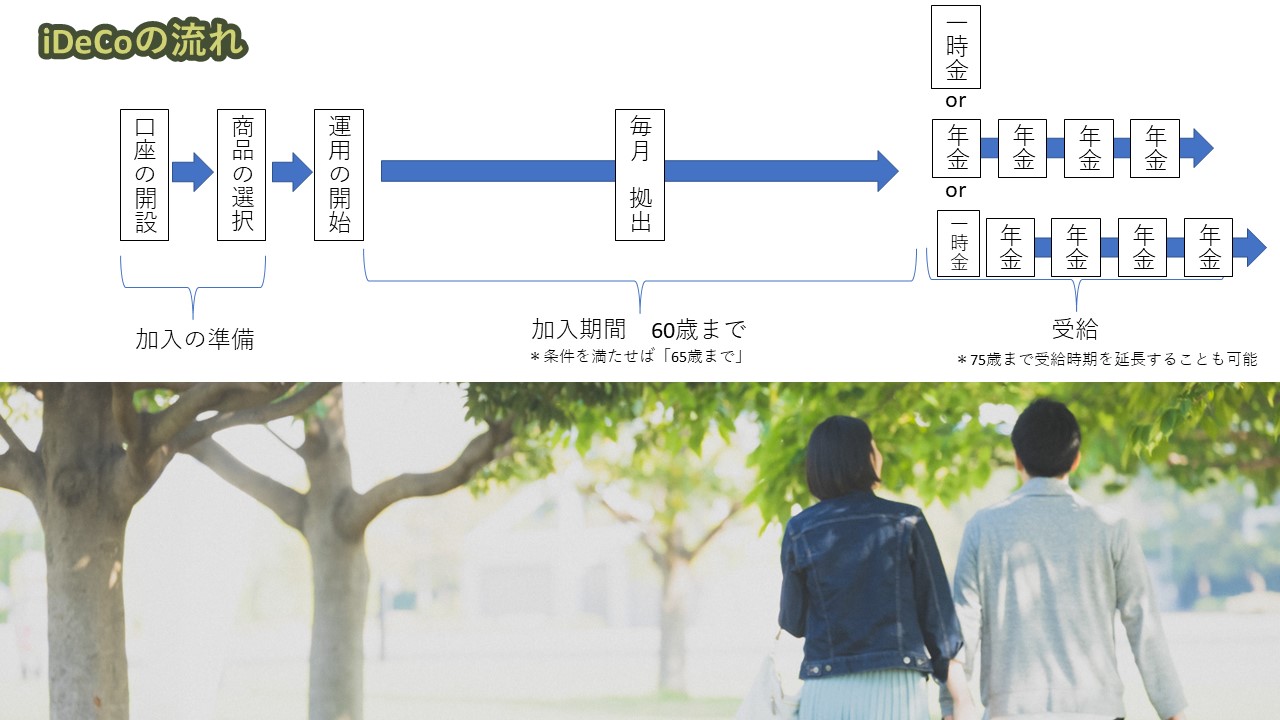

確定拠出年金のながれ

加入期間は、通常は60歳までですが、厚生年金もしくは国民年金の被保険者で、毎月保険料をはらっている人は、65歳まで「お金を積み立てる」ことができます。

つまり、雇用延長制度など利用して働いて厚生年金などに加入していれば、65歳まではお金を出すことができるわけです。

60歳を迎えたらどうなるのか?

60歳以降(場合によっては65歳)になったら、今までつみたてたお金を引き出すことができます。この60歳以降に給付を受けるかたちを「老齢給付金」といいます。

給付の形は、少しずつもらう年金という形か、一度にドバっともらう一時金など3パターンがあります。

老齢給付金の受給方法 3パターン

▸年金

▸一時金

(運営管理機関が設定している場合可能)

▸年金と一時金の併用

(運営管理機関が設定している場合可能)

老齢給付金を受けるには、受給者本人の申し出が必要になります。申し出は年金の記録管理をしている運営管理機関によって方法がことなるため、お金をもらうときはそれを確認をする必要があります。

この受給年齢ですが、受給時期を延長し「75歳」まで非課税運用を継続することが可能です。

これは公的な年金の繰り下げ受給が「75歳」までになったからです。

60歳を超えても、資産の運用はできる

60歳をこえる(場合によっては65歳まで)と、「掛け金」を出すことはできませんが、運用商品を変えることができます。これを「運用指図者」といいます。

この運用指図者になることで、60歳以降も株式の投資から債券投資に変更したり、あるいは貯蓄型の商品に変えることができます。

掛け金はいくらから?iDeCoにかかる費用は?

まず重要なのが、いくらから始めることができるのか。その答えは

最低金額 5千円からスタートすることができます。

5千円以上は、千円単位で金額を指定することができます。

毎月つみたてる金額には限度があります。

毎月いくら積み立てることができるのか?これは、その人がどのような職についているのか、企業型DCに加入しているのかどうかで、変わってきます。

| 自営業等の人 | 月額限度 6万8千円 |

| 会社員 企業年金がない企業 | 月額限度 2万3千円 |

| 会社員 企業型DCがある企業 | 月額限度 2万円 |

| 公務員 | 月額限度 1万2千円 |

| 専業主婦等 | 月額限度 2万3千円 |

運用にあたっての諸経費

iDeCoを運用するにも、初期手数料や毎月のコストがかかります。

・初期手数料(内訳)

国民年金基金連合会に2,829円(税込み)

証券会社に所定の手数料*

・口座管理手数料(内訳)

国民年金基金連合会に105円(掛け金を拠出した月)

事務委託金融機関に66円

証券会社が決める所定の手数料*

これらを口座管理手数料として毎月、支払う必要があります。

▸信託報酬

商品によって異なります。

必ず支払うものとしては、国民年金基金連合会への手数料、事務委託金融機関におさめる手数料です。

証券会社への手数料については、証券会社によっては「無料」になっているところもあります。その点も良く調べてどこでiDeCoを始めるのか検討したほうが良いでしょう。

私が口座を開設したSBI証券は、これら手数料が「無料」です。

60歳以上になって、お金を引き出す時にも費用がかかる

60歳以降に積み立てたお金を「一時金」もしくは「年金」という形で引き出す時にも費用がかかります。

▸給付事務手数料

振り込みのたび 「440円」

どんな方法でお金を運用すればよいか

iDeCoや企業型DCでは、お金をどのように運用するのかを自分で決めることになります。

毎月積み立てるお金をどの商品に何割くらいかけるのか、自分好みに配分することができるのです。

どのような運用方法があるのか、簡単に紹介します。

株に投資する

国内、国外の株式に投資をします。株価によって値段や価値がアップダウンするため、元本(もともとのかけ金)よりも少なくなってしまうという「リスク」が高いとされています。

一方で、株価が値上がりし利益ができる「リターン」を受けることもできます。

株価が下がった、時に暴落したという話をニュースなどで耳にします。ですが、イデコは60歳までの長期的な投資です。一時的に株価が下がっても、ずっと下がり続けているわけではなく、元の価格に戻る、あるいはさらに上昇することもあります。

目先のアップダウンを見るのではなく、10年、20年など長い目で国内、そして世界の経済を考えていく必要があるのです。

おススメは、信託報酬も安いインデックスファンドです。

インデックスファンドは、たとえば日経平均株価のような国内や国外の株価指数に連動して値動きを目指した商品が多く、初心者にもわかりやすいのがメリットです。

2022年現在、注目されているインデックスファンドをあげてみます。

例)SBI証券の場合

▸SBI・全世界株式 インデックスファンド(愛称:雪だるま)

全世界の株式市場の動きをとらえること目指し、FTSEグローバル・オールキャップ・インデックスに連動することを目指します。

▸eMAXIS Slim 全世界株式(除く日本)

日本を除いた世界株式に広く投資します。低コストかつ幅広い分散投資ができます。

▸eMAXIS Slim 先進国株式 インデックス

日本を除く主要先進国の株式に投資します。MSCIコクサイ・インデックスの値動きに連動することを目指します。

▸eMAXIS Slim 米国株式(S&P500)

米国株式に投資し、S&P500指数に連動することを目指します。ここ数年、人気を集めています。

このほかにも、国内の日経平均株価や東証株価指数(TOPIX)に連動したインデックスファンド、新興国のインデックスファンドなどがあります。

今注目されている=儲けが出る

ということではありません。今後、価値が下がっていくことも予想されます。

色々な情報を見て、自分で判断することがとても重要です。

債券に投資する

株よりもリスクが低いとされています。債権とは、国、地方公共団体、企業などが、お金を借り入れるために発行する有価証券のひとつです。

借金するための券ですね。この債券の発行ごとに利率や利払日、償還日などの条件が決められており、購入した人はその利子を受け取ったり、元本を返済されたりします。

ただし、債券のリターンはあまり多いとは言えません。貯金するよりは、マシかもという程度の場合もあります。

ですから債券の商品に投資するよりも、株式に投資するか、リスクのない貯金に回すほうが良いでしょう。

貯蓄する

元本が保証される「貯蓄」、つまり貯金です。

でもちょっと待ってください! iDeCoはいくらか経費がかかります。現在の金利を考慮すると、利息分より経費のほうが高くなって、事実上貯金が減る可能性があります。

ではどうして「貯蓄型」の商品があるのでしょうか?

・投資で得られた資産を減らしたくない人が「リスク回避」のために、資産を移動させる場所をつくるため

満期に近づいていく時、すなわちそろそろ老後生活が始まろうとしている人たちが、「株などの投資というリスク」を負いたくない。今ある資産を残しておきたいという、お金の保管先として「貯蓄」は存在していると言われています。

つまり、若いうちや現役で働いているうちは、積極的に「投資」していくほうが良いと考えることができますね。

あくまで、ひとつの考え方です!

繰り返しますが、色々な情報を集めて、どんな運用をしていきたいかを自分で考えることが重要です。

リスクをとってリターンを増やそうとするなら、株への投資

なるべくリスクを取りたくなければ貯蓄にもいくらか回すなど、配分を自分好みで設定しましょう。

その他

株や債券以外にも、「金」の取引、特定の年(例えば、2045年をターゲットに運用する)をターゲットに資産運用を自動で行ってくれる「ターゲットイヤー」といった商品もあります。

これらは、iDeCoに加入する証券会社によって異なりますので、自分がどのような商品を選びたいか調べるとよいでしょう。

私が口座を開設した「SBI証券」のiDeCo申し込み方法をご紹介します。

なお、私は職場でもともと「企業型DC」に加入していたため、2022年10月に法改正にともなってiDeCoに加入することができるようになりました。

資料を取り寄せましょう

希望する証券会社のホームページ等で「資料請求」をしましょう!

私が資料請求したSBI証券のホームページは下のボタンから

【重要】企業型DCに加入している人は、職場に確認が必要です。

企業型DCに加入している人は、「iDeCoに加入してよいかどうか」を会社に確認する必要があります。

企業型DCのマッチング拠出をしていないか

iDeCoに加入してよいことが分かったら、次の条件を提示されます。

・マッチング拠出が「0円」であること

マッチング拠出とは、企業がお金を出す金額にプラスして、個人が上乗せの資金をはらって企業型DCを運用していくことです。私の職場では、このマッチング拠出をしていないことが一つの条件となっています。

そのため、職場独自の調査書類を提出することとなりました。

(ボカシをいれるなら、別に画像をのせなくてもよかったかな…)

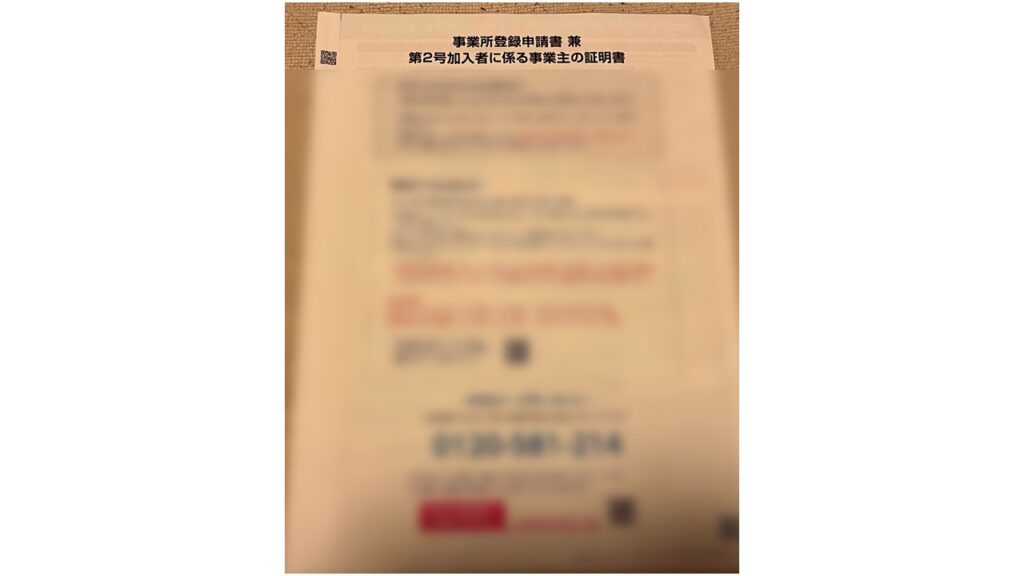

「企業記入書類」を職場に提出する

条件をクリアできたら、証券会社から取り寄せた資料に添付されている「事業所登録申請書 兼 第2号加入者にかかる事業主の証明書」を職場に提出します。

加入者記入書類に必要事項を記入する

職場の確認を進める一方で、申込書に記入をしていきます。

インターネットから申し込んだ場合、すでにいくつかの必要事項は印刷されていることがあります。

申し出者の必要事項を記入する

記入する事項としては以下の通りです。

▸氏名

▸生年月日

▸住所

▸連絡先

ここまでは、資料請求のときに登録すれば印刷されている場合があります。

▸基礎年金番号

この番号は、「年金手帳」もしくは基礎年金番号通知書を参照して記入します。

被保険者の種別

あなたの職種にあった種別を選択します。これも資料請求時に登録していると、すでにチェックがついている場合があります。

| 第1号被保険者 | 会社員以外の自営業の人 |

| 第2号被保険者 | 共済組合員をのぞく会社員等 |

| 第3号被保険者 | 会社員・公務員に扶養されている配偶者 |

| 共済組合員 | 公務員や教員など |

| 任意加入被保険者 (60以上65未満) | 日本に在住 |

| 任意加入被保険者 (60以上65未満) | 海外に在住 |

掛け金の納付方法(第2号被保険者と共済組合員のみ)

別にある「事業所登録申請書 兼 第2号加入者にかかる事業主の証明書」に書かれている、納付方法と同じものを選択します。

掛け金の引き落とし銀行口座を記入

掛け金を引き落とす銀行口座を記入します。

指定できる金融機関がありますので、申込書に書いてある金融機関を各自で確認してください。

銀行への届け印(届け印がある場合)を押印する必要があります。二枚つづりになっている場合もあるので、よく確認しましょう。

掛け金額区分にチェックをいれる

掛け金額は、最低5千円からです。

自分が書けたい金額を記入し、毎月定額で納付するにチェックします。

(すでにチェックが入っている場合があります。)

その他、被保険者の種別に応じて記入

第2号被保険者や共済組合員の場合は、お勤め先の事業所情報を記入する必要があります。これも、「企業記入書類」をみて記入します。

第1号被保険者、任意加入被保険者は、国民年金基金等の加入状況について記入する欄があります。

60歳以上の場合は、給付金・年金の受給状況について記入する欄があります。

どのように運用するのかを決定する

どのような商品に、お金の何割を割り当てるかを記入します。ここにも基礎年金番号を記入する欄がありますので、よく確認しましょう。

割合を決めるときは、合計の割合が100%になるように、お金を配分していきます。

例えば、

▸全世界株インデックス 50%

▸日経平均インデックス 30%

▸DC定期 20%

これで、合計100%になりました。

*あくまでも説明用の掛け金配分であり、この配分を推奨する物ではありません。

ただし、この場で決定できない場合は、パスワードなどが届いてから証券会社のホームページで設定することも可能です。

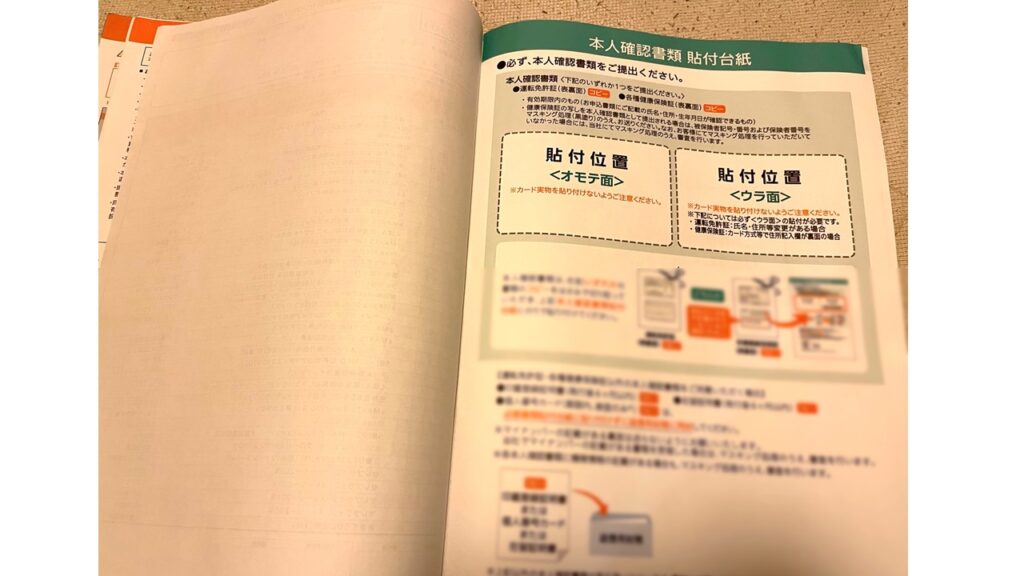

本人確認には「運転免許証」もしくは「健康保険証」を利用する

運転免許もしくは健康保険証のいずれかを添付する紙がありますので、それにカードのコピーを張り付けて提出します。

書類を証券会社に郵送する

同封されている返信用封筒に、必要な書類をすべていれて郵送して完了です。

申し込み後に、

▸証券会社からの「ID・パスワード」などの証書

▸国民年金基金連合会から、各種通知書

これらが発送されます。

まとめ

不安を解消するためには、まず「動くこと」です。

加入する、しないは別としても、「資料請求」は簡単にできます。

これからの時代は、自分で考えて資産を増やしていくことが求められる時代です。子どもたちにも教えられるように、学んでおく。これも重要な子育てのひとつではないでしょうか。

引用文献

・横山光昭.つみたてNISAとiDECO超入門.宝島社.2021

コメント